25 % des voitures électriques vendues en Europe en 2024 seront made in China

La suite de votre contenu après cette annonce

Transport & Environment (T&E) redoute que les constructeurs européens ne puissent résister au tsunami des voitures électriques chinoises. L’organisme plaide pour une taxe douanière efficace qui porte sur les véhicules, mais aussi sur les batteries.

Situation

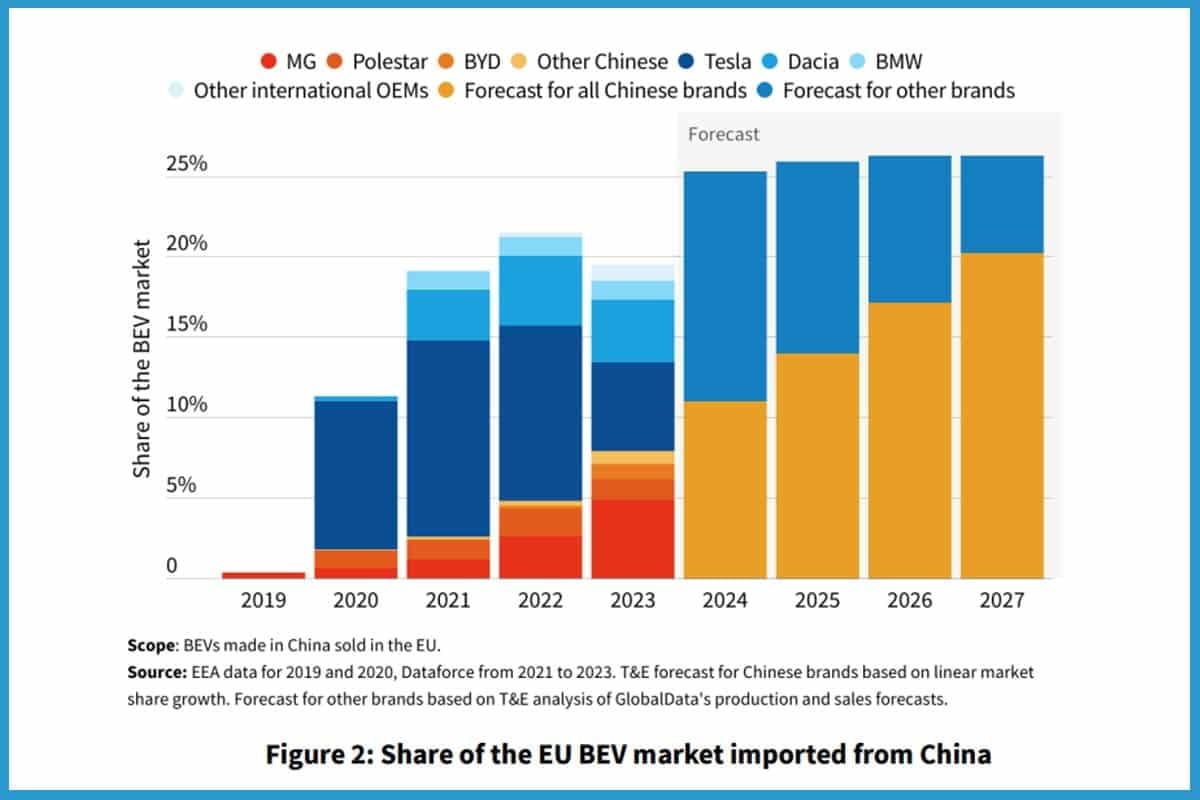

En réponse au durcissement des contraintes de l’UE en matière d’émissions de CO2, le marché branché continue à progresser, avec une augmentation de 28 % des ventes en 2022 et 37 % en 2023. Avec 300 000 unités sur un volume total de 1,5 million, près de 20 % des voitures électriques vendues en Europe en 2023 ont été construites en Chine.

Transport & Environment envisage pour la présente année 2024 que cette part atteigne 25 % en raison de l’arrivée de nouveaux modèles comme les Volvo EX30, Mini Cooper, Smart #3 et Cupra Tavascan. Si ces chiffres vous inquiètent, sachez que la situation est amplifiée en France où, comme en Espagne, une voiture électrique achetée sur trois en 2023 étaient concernées.

Plus de la moitié des voitures branchées expédiées de Chine l’ont été à l’initiative de constructeurs occidentaux : 28 % importés par Tesla et 20 % par le groupe Renault via sa marque Dacia. BMW suit. Encore très anecdotique en 2019 avec 0,4 %, la part des marques sous capitaux chinois est en train de progresser à une vitesse inquiétante.

Projections

Emportée en particulier par MG, Polestar et BYD, cette portion a déjà atteint 7,9 % l’année dernière et pourrait représenter 11 % en 2024. Selon les estimations de T&E, en ajoutant encore d’autres marques comme Ora, Nio et Xpeng, le marché européen des voitures électriques pourrait être grignoté d’ici 2025 à hauteur de 14 % par les constructeurs chinois. BYD a déjà fait connaître son propre objectif de 5 % à cette échéance. En 2027, les marques chinoises progresseraient jusque 20 %.

Bien consciente de cette situation, l’UE s’apprête à taxer les voitures électriques chinoises. Une mesure qui apparaît nécessaire aux rédacteurs de l’étude de 21 pages. Elle aura pour effet de relocaliser la production des voitures électriques en Europe. Ce qui ne protégera les constructeurs traditionnels que sur le court terme, en attendant que les Chinois viennent construire leurs usines sur le Vieux Continent. Un scénario déjà enclenché avec BYD, mais aussi CATL concernant les batteries.

Pour que le système de taxe soit efficace, il faut que les constructeurs européens soient prêts à produire en masse des modèles intéressants et compétitifs face à ceux que les marques comme BYD, Nio ou MG vont sortir de leurs propres unités européennes.

Rendre concurrentiels les VE européens

Pour l’UE, les droits de douane doivent servir à contrer les subventions que l’Etat chinois délivre à son industrie. Selon T&E, augmenter de 10 à 25 % ces taxes sur tous les véhicules électriques importés depuis ce pays rendrait potentiellement les berlines et SUV moyens plus chers que leurs équivalents européens. Ce qui ne serait pas forcément le cas pour les modèles des autres segments, même si le delta apparaîtra moins dissuasif à nombres d’automobilistes pour les productions européennes.

La révision des droits de douane permettrait de rapporter entre 3 et 6 milliards d’euros qui pourraient être exploités « dans le développement des chaînes d’approvisionnement locales en technologies propres ». Pour que la diversité de l’offre en modèles électriques soit maintenue, l’organisme estime que d’autres mesures devraient être prises en parallèle.

Ainsi pousser les constructeurs européens à diversifier leurs gammes branchées, y compris au bénéfice des professionnels. « Il existe un risque réel que les emplois et le savoir-faire dans le secteur automobile quittent le continent, car les constructeurs automobiles européens traditionnels ont mis du temps à passer à l’électrique », analyse T&E.

Les batteries aussi

Grâce aux efforts de l’UE qui se comptent en milliards d’euros, des gigafactories de batteries lithium-ion émergent, par exemple en Allemagne et en France, respectivement avec Northvolt et Verkor. Dès cette année, l’Europe pourrait assurer les deux tiers de ses besoins, puis devenir autosuffisante à partir de 2026. Mais là encore les tarifs pratiqués par les fabricants chinois compliquent la situation.

Ils fournissent « plus des trois quarts de la capacité mondiale à des prix au moins 20 % inférieurs à ceux de l’Europe ». La Chine a aussi l’avantage d’être en avance sur l’Europe concernant les technologiques et la chaîne d’approvisionnement.

Les droits d’importation à l’entrée en Europe sont particulièrement bas pour les cellules de batteries, à seulement 1,3 %. Dans l’autre sens, si les Européens exportaient en Chine ces mêmes systèmes, ils devraient s’acquitter d’une taxe de 10 %.

Les constructeurs européens ont-ils compris l’urgence ?

« Sans mesures décisives de protection et de soutien, l’industrie européenne des batteries risque de perdre face à la concurrence étrangère », prévient T&E. La taxation douanière pourrait être modérée jusqu’à un certain volume d’importations, puis plus dissuasive au-delà. L’organisme imagine un taux d’au moins 20 % d’ici 2027 : « Contrairement à l’énergie solaire, l’Europe devrait agir de manière préventive avant qu’il ne soit trop tard ».

T&E préconise aussi « d’introduire des mesures pour créer une incitation à la fabrication locale ». Par exemple « des exigences strictes en matière de durabilité » qui rendraient préférables l’adoption des batteries européennes. Le Royaume-Uni pourrait se joindre aux Etats membres.

Les rédacteurs de l’étude passe la main aux constructeurs européens historiques, les renvoyant à « leurs stratégies commerciales et à leur capacité à rivaliser avec les nouveaux entrants, chinois et américains ». Il y a urgence !

Avis de l'auteur

Philippe SCHWOERER

La suite de votre contenu après cette annonce

sur l'actualité électrique

Le meilleur d'Automobile Propre, dans votre boite mail !

Découvrez nos thématiques voiture électrique, voiture hybride, équipements & services et bien d’autres

S'inscrire gratuitement